قد يكون منتصف يونيو أو يوليو.

بقلم وولف ريختر لـ WOLF STREET.

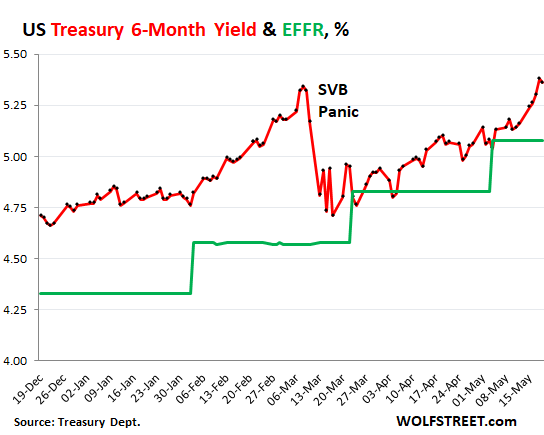

ارتفعت عوائد سندات الخزانة ومعدلات الرهن العقاري على نطاق واسع طوال الأسبوع وتجاوزت بعض المعالم للمرة الأولى منذ انهيار بنك وادي السيليكون:

- عائد ستة أشهر يصل إلى أعلى مستوى في 22 عامًا (5.38٪)

- عائد سندات الخزانة لمدة عام أعلى من 5٪

- ارتفع عائد سندات الخزانة لأجل 10 سنوات إلى 3.7٪

- عوائد سندات الخزانة لمدة 20 عامًا تتجاوز 4٪

- ارتفع عائد سندات الخزانة لأجل 30 عامًا إلى ما يقرب من 4٪

- ارتفع متوسط معدل الرهن العقاري الثابت لمدة 30 عامًا إلى 6.90٪ (Mortgage News Daily).

ولكن المثير للاهتمام حقًا هو أنه في عوائد الستة أشهر (السندات المستحقة في نوفمبر): تجاوز المشترون والبائعون الذعر المصرفي وبدأوا الآن في رفع أسعار الفائدة مرة أخرى.

عائد ستة أشهر هو الآن زيادة أخرى في الأسعار.

أغلق عائد ستة أشهر عند 5.36٪ يوم الجمعة ، بعد أن أغلق عند 5.38٪ يوم الخميس ، وكلاهما أعلى عائد إغلاق منذ 22 عامًا (يناير 2001) ، والآن بعد أن تخلص وادي السيليكون تمامًا من الانهيار الرهيب للبنك.

ظل معدل الأموال الفيدرالية (EFFR) ضمن النطاق المستهدف له بين 5.0٪ و 5.25٪ ، بعد رفع المعدل الأخير عند 5.08٪. ومن شأن رفع سعر الفائدة بمقدار 25 نقطة أساس أن يصل إلى 5.33٪. هذا الارتفاع الإضافي سيضع عائد EFFR لستة أشهر أقل بقليل مما هو عليه اليوم.

الجزء من سوق السندات الذي يتداول آجال استحقاق ستة أشهر من المقرر الآن أن يشهد ارتفاعًا آخر في الأسعار في الأشهر القليلة المقبلة بعد أن هدأ من ذعر البنك ثم إعادة قراءة الشاي يترك البنك المركزي هناك. – إذا لم يكن في يونيو ، فعندئذ في أحد الاجتماعات التالية. كما أنها تستعد لارتفاع السعر هذا وتبدأ في تسعيرها. هذا ما يظهره عائد ستة أشهر.

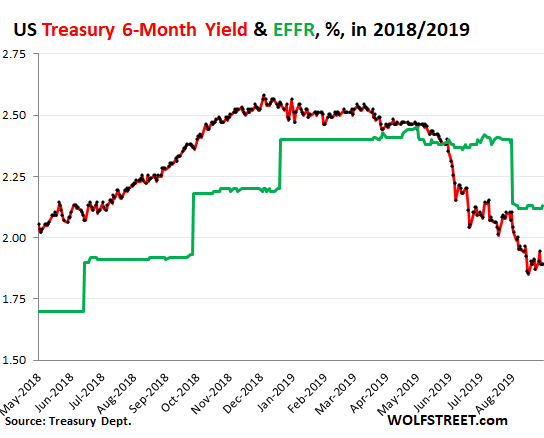

قارن: نهاية دورة رفع الأسعار الأخيرة في 2018-2019.

كانت آخر دورة لرفع الأسعار أمرًا مخيفًا. لكن التضخم كان في الغالب أقل من هدف الاحتياطي الفيدرالي البالغ 2٪ (مؤشر أسعار نفقات الاستهلاك الشخصي الرئيسي) ، وأحيانًا حقق هدف الاحتياطي الفيدرالي ، لكنه لم يتغير كثيرًا فوق خط 2٪. رفع البنك المركزي أسعار الفائدة “لتطبيع” السياسة النقدية ، وليس لمحاربة التضخم.

تبع ذلك ارتفاع واحد في ديسمبر 2015 ، ورفع آخر في ديسمبر 2016 ، وثلاثة في 2017 ، وأربعة في 2018 ، كل ارتفاع 25 نقطة أساس.

بحلول عام 2018 ، كانت الأسهم تنخفض ، وبدأت العقارات في التراجع ، وكان الرئيس ترامب يتأرجح على باول (الذي عينه) كرئيس لهذا اليوم بسبب ارتفاع أسعار الفائدة وكيو تي. في أواخر تشرين الثاني (نوفمبر) وأوائل كانون الأول (ديسمبر) ، أشار محافظو البنوك المركزية إلى نهاية نهائية لرفع أسعار الفائدة. في اجتماع اللجنة الفيدرالية للسوق المفتوحة في ديسمبر ، رفع بنك الاحتياطي الفيدرالي مرة أخرى وأشار إلى أن رفع أسعار الفائدة قد يكون قد انتهى.

حتى قبل اجتماع ديسمبر 2018 ، بدأت عوائد الستة أشهر في الانخفاض. بلغ ذروته عند 2.58 ٪ في 4 ديسمبر ، وكان 2.54 ٪ في وقت اجتماع اللجنة الفيدرالية للسوق المفتوحة في 19 ديسمبر ، ثم بدأ في الانخفاض تدريجيًا في الأشهر التالية ، بينما أبقى بنك الاحتياطي الفيدرالي أسعار الفائدة دون تغيير.

في أوائل يونيو 2019 ، عندما أشار البنك المركزي إلى تخفيضات في أسعار الفائدة ، انخفض العائد لمدة ستة أشهر إلى ما دون EFFR وبدأ التسعير في أول خفض لسعر الفائدة ، والذي تم تسعيره بالكامل في منتصف يونيو. جاء خفض سعر الفائدة في 1 أغسطس:

يعكس عائد الستة أشهر السندات المستحقة في نوفمبر ، ولا يتأثر باضطراب سقف الديون. أدى هذا التقلب وخطر التخلف عن السداد في الولايات المتحدة في شهر يونيو إلى حدوث فوضى كاملة في عائدات شهر واحد.

غالبًا ما يكون الجزء من سوق السندات الذي يتعامل في السندات طويلة الأجل خاطئًا بشكل مضحك. تذكر أن عائد السندات لأجل 10 سنوات انخفض إلى 0.5٪ في أغسطس 2020 ، وهو سلبي مثلما فعلت عوائد السندات لأجل 10 سنوات بالفعل في أوروبا.

البنوك ، التي تلعب دورًا كبيرًا في سوق السندات ، صدقت أيضًا هذا الهراء ومثقلة بالسندات طويلة الأجل و MBS ، ثم عندما بدأت العائدات في الارتفاع كرد فعل على العلامات الأولى للتضخم الكبير ، تضاعفت البنوك. اعتقادا منه في هراء بنك الاحتياطي الفيدرالي بأن التضخم “مؤقت” ، عندما أكل الاحتياطي الفيدرالي أقواله وبدأ في رفع أسعار الفائدة ، استمروا في شراء السندات طويلة الأجل بدلاً من دفعها ، ثم انهار العديد من هذه البنوك بسبب قرارهم الأحمق. في السندات طويلة الأجل مع زيادة التضخم. ومن ثم فهي جزء من سوق السندات طويلة الأجل.

لكن الطرف الآخر من سوق السندات هو التداول قصير الأجل ، السندات التي تستحق في الأشهر القليلة المقبلة إلى عام. إنهم يراقبون ما يفعله الاحتياطي الفيدرالي بالفعل ، ويستمعون إلى الاحتياطي الفيدرالي للحصول على إرشادات قصيرة الأجل من خلال قرارات السياسة ، والمؤتمرات الصحفية ، ومحاضر الاجتماعات ، وخطابات لا حصر لها من حكام الاحتياطي الفيدرالي. وبحلول الوقت الذي تحدث فيه زيادات في الأسعار أو تخفيضات في الأسعار – ما لم تكن مفاجئة – يتم بالفعل تسعير العوائد قصيرة الأجل إلى حد كبير أو بالكامل.

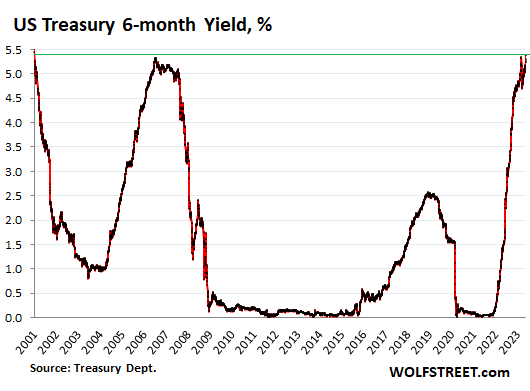

عائدات ستة أشهر الآن عند أعلى مستوى لها في 22 عاما:

بلغ العائد على ستة أشهر 5.38٪ يوم الخميس و 5.36٪ يوم الجمعة ، متجاوزًا 5.34٪ في 8 مارس والآن عند أعلى مستوى له منذ يناير 2001. إن حدث 22 عامًا هو شيء يجب الاحتفال به ، أليس كذلك؟

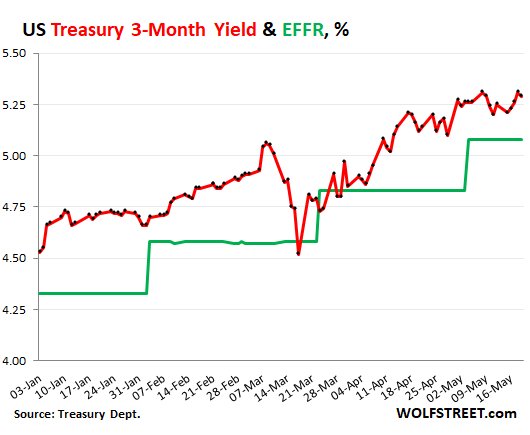

عوائد ثلاثة أشهر ، بعد الذعر المصرفي ، تقرأ أوراق الشاي وتتسلق اللوح:

استمتع بقراءة WOLF STREET وتريد دعمه؟ يمكنك التبرع. أنا فعلا أقدر ذلك. انقر على كوب من البيرة والشاي المثلج لتتعلم كيف:

هل تريد أن يتم إعلامك عبر البريد الإلكتروني عندما ينشر WOLF STREET مقالًا جديدًا؟ سجل هنا.

![]()