ولحسن الحظ، فهي ليست سوى جزء صغير من دفتر القروض الشامل للقطاع المصرفي. لكن بعض البنوك أكثر عرضة للخطر من غيرها.

بقلم وولف ريختر لـ WOLF STREET.

البنوك لا تزال مربحة. وفقًا لمؤسسة تأمين الودائع الفيدرالية أمس، بلغ صافي الدخل الفصلي للصناعة في الربع الأول 64 مليار دولار. بشكل جماعي، كصناعة، يمكنهم تحمل خسائر قروض كبيرة، وقد بدأوا في تحمل خسائر قروض متزايدة. لكن بعض البنوك أكثر عرضة للمخاطر وأضعف من غيرها.

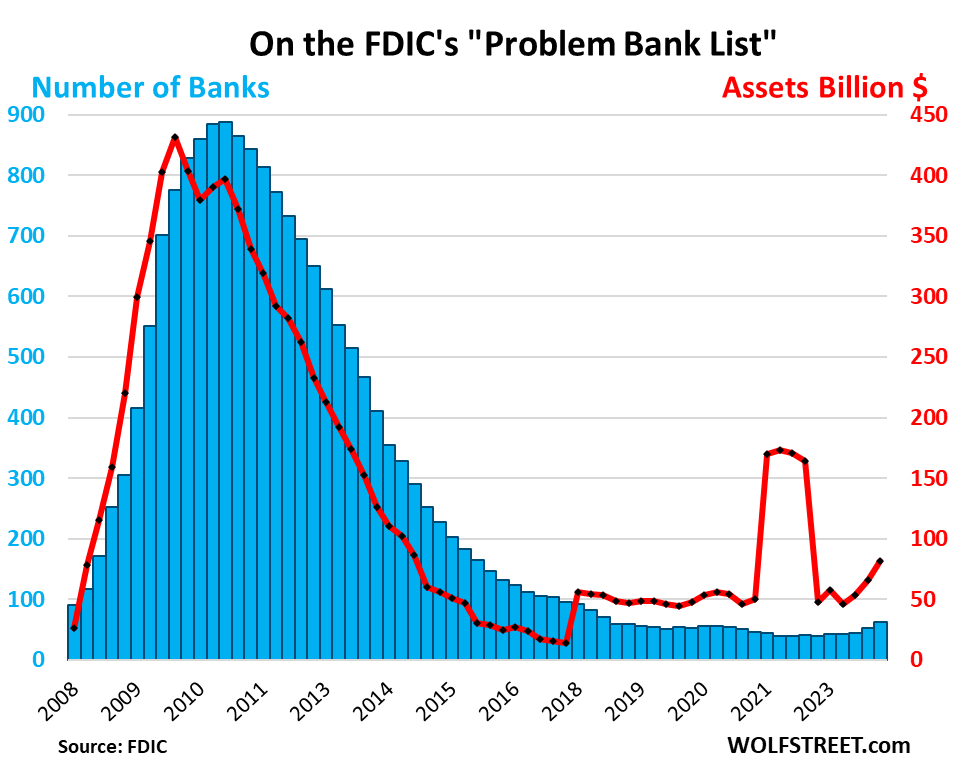

البنوك المدرجة في “قائمة البنوك المتعثرة” التابعة لمؤسسة تأمين الودائع الفيدرالية (FDIC). ارتفع عدد 11 بنكًا في الربع الأول مقارنة بالربع السابق، ليصل إلى 63 بنكًا من بين أكثر من 4000 بنك في الولايات المتحدة (الأعمدة الزرقاء). لم تذكر مؤسسة تأمين الودائع الفيدرالية (FDIC) أسماءً، ولكن يمكننا تخمين عدد قليل من المرشحين. وعلى هذا فسوف يكون هناك عدد قليل من البنوك التي تفلس ـ ودائماً تقريباً كل عام.

ارتفع إجمالي الأصول في مخزونات البنوك التي تعاني من مشاكل بمقدار 16 مليار دولار إلى 82 مليار دولار في الربع الأول، وهو الربع الثالث على التوالي من التدهور (الخط الأحمر)، مدفوعًا إلى حد كبير بمستنقع غرق لجنة المساواة العرقية. ويوضح الرسم البياني السياق التاريخي للأزمة المالية:

مسرحية هزلية CRE تبدأ في إسقاط الدرجات.

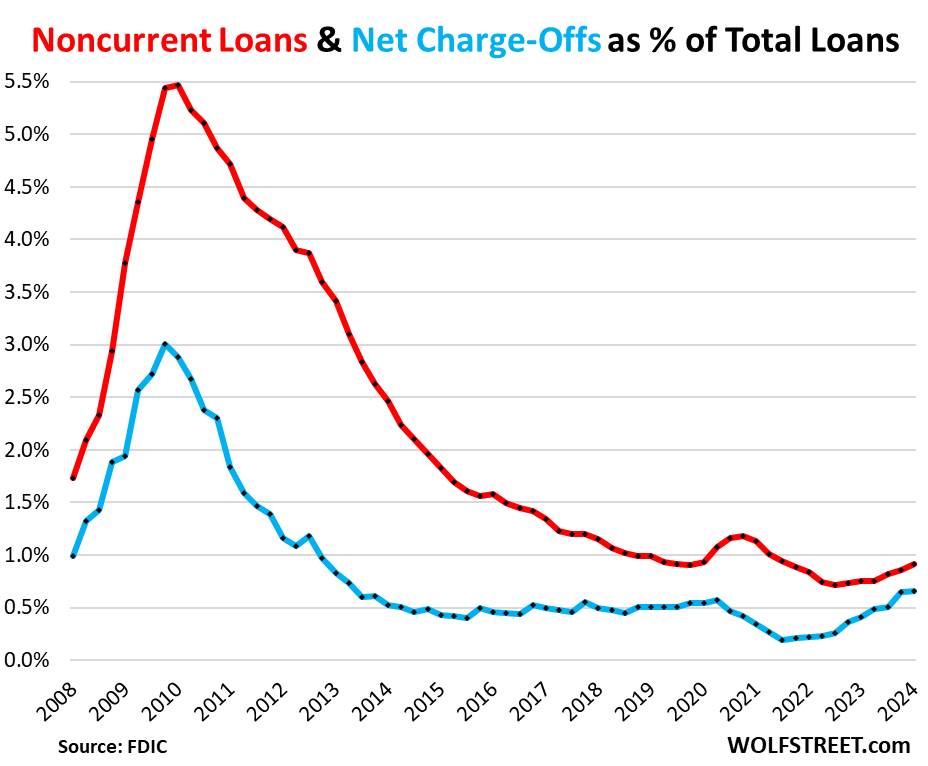

القروض غير الجارية (من 0.86% في الربع السابق) ارتفعت إلى 0.91% من إجمالي القروض، وهي الآن نفس النسبة التي كانت عليها خلال الأوقات الجيدة قبل الوباء مباشرة. وفي ذروتها خلال الأزمة المالية، وصلت إلى 5.5% (باللون الأحمر).

وكان هذا التدهور مدفوعاً بقروض CRE، حيث ارتفع سعر الفائدة غير الجاري إلى 1.59% بعد الربع الأخير من عام 2013، مدفوعاً بمحافظ مكاتب البنوك الكبرى.

صافي الرسوم (عندما تتخلص البنوك من الديون) بنسبة 0.65% من إجمالي القروض، وهي نفس النسبة تقريبا في الربع السابق، ولكنها أعلى مما كانت عليه خلال الأوقات الجيدة، منذ عصر جائحة جنة المال الحر التاريخي. قبل الوباء. الدافع وراء الزيادة في معدلات السحب النقدي المجاني في عام 2022 هو بطاقات الائتمان، حيث ارتفع صافي معدل الخصم إلى 4.70٪ في الربع الأول، أي أعلى بمقدار 122 نقطة أساس من متوسط ما قبل الوباء. نحن هنا نتعرف على من يتخلف عن استخدام بطاقات الائتمان.

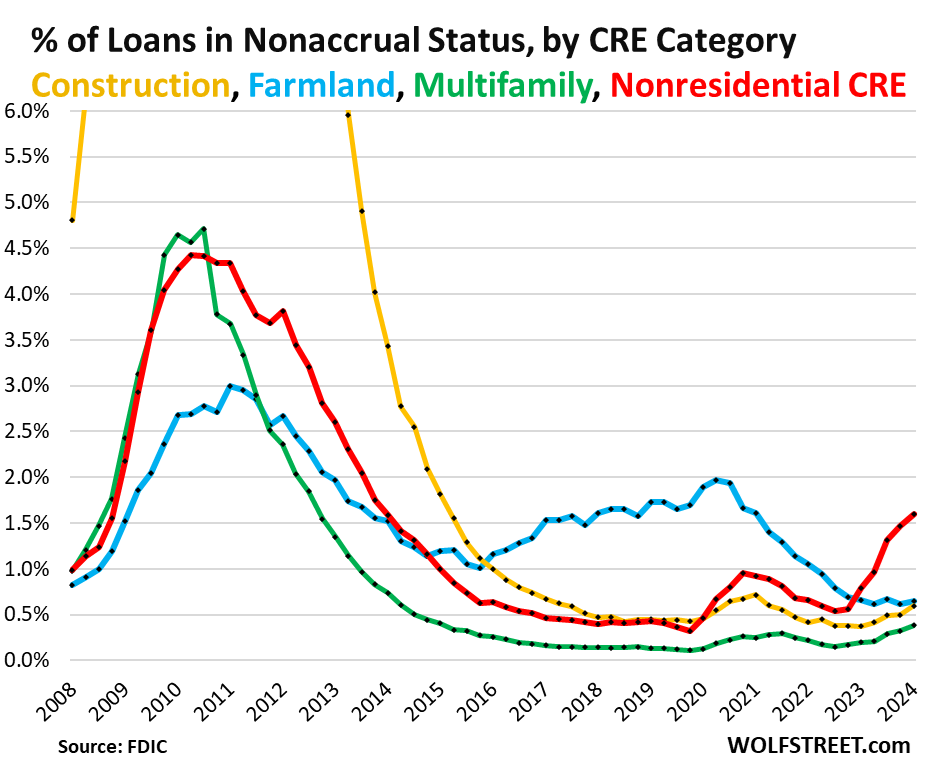

معدلات عدم الدفع حسب نوع CRE.

يوضح الرسم البياني أدناه كيف تحولت قروض العقارات السكنية غير الزراعية (الحمراء) إلى الخارج من حيث معدلات التخلف عن السداد مقارنة بالأنواع الأخرى من القروض العقارية العقارية (الأصفر)، وقروض الأراضي الزراعية (الأزرق) وقروض المباني متعددة الأسر (الأخضر). . .

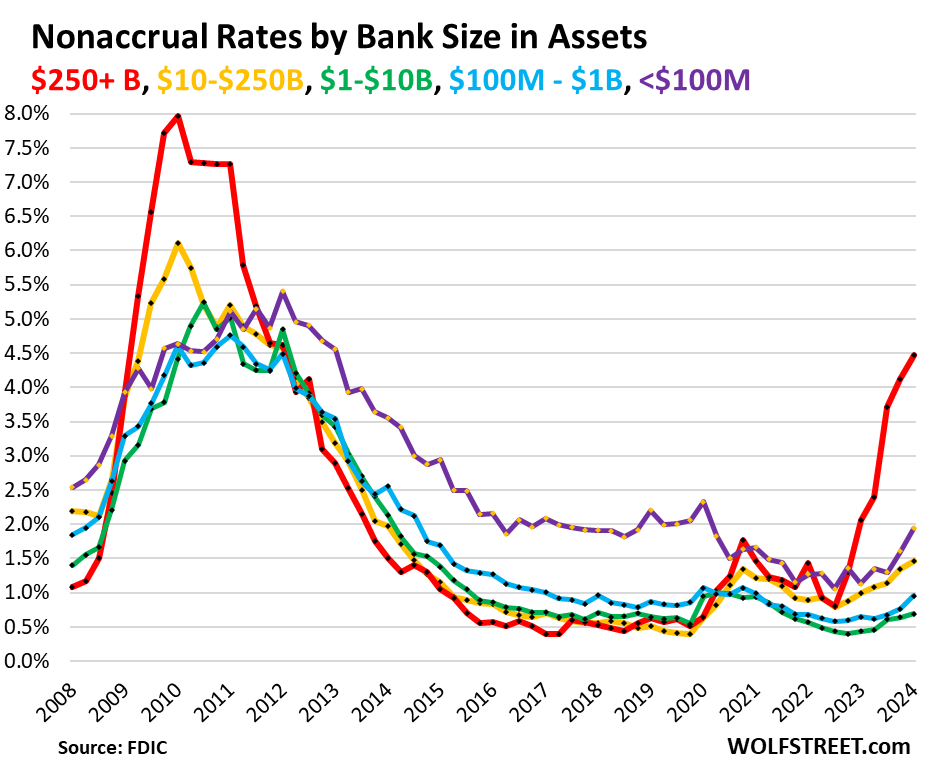

تعتبر قروض CRE غير السكنية في البنوك الكبرى مربكة.

توفر مؤسسة تأمين الودائع الفيدرالية (FDIC) بيانات التأخر في السداد حسب حجم البنك لقروض CRE غير الزراعية (والتي تشمل القطاعات الأكثر تعقيدًا لإقراض CRE والمكاتب والتجزئة). زادت “المعدلات المتأخرة والمتأخرة” لقروض CRE هذه عبر جميع أحجام البنوك.

لكن بالنسبة للبنوك الكبيرة التي تزيد أصولها عن 250 مليار دولار، ارتفعت نسبة قروض العقارات التجارية غير السكنية إلى 4.48% من إجمالي القروض (باللون الأحمر في الرسم البياني أدناه).

خلال الأزمة المالية، كان المتهم الأكبر هو الرهن العقاري السكني، وهو فئة من القروض أكبر بكثير من قروض العقارات التجارية غير السكنية. وفي هذه المرحلة، لا تزال القروض العقارية السكنية في حالة جيدة مع انخفاض معدلات الجنوح وحبس الرهن إلى مستويات تاريخية.

بالنسبة للبنوك الصغيرة التي تقل أصولها عن 100 مليون دولار، ارتفعت “نسبة المتأخرات والمتأخرة السداد” إلى 1.94% (باللون الأرجواني).

مع الامتنان…

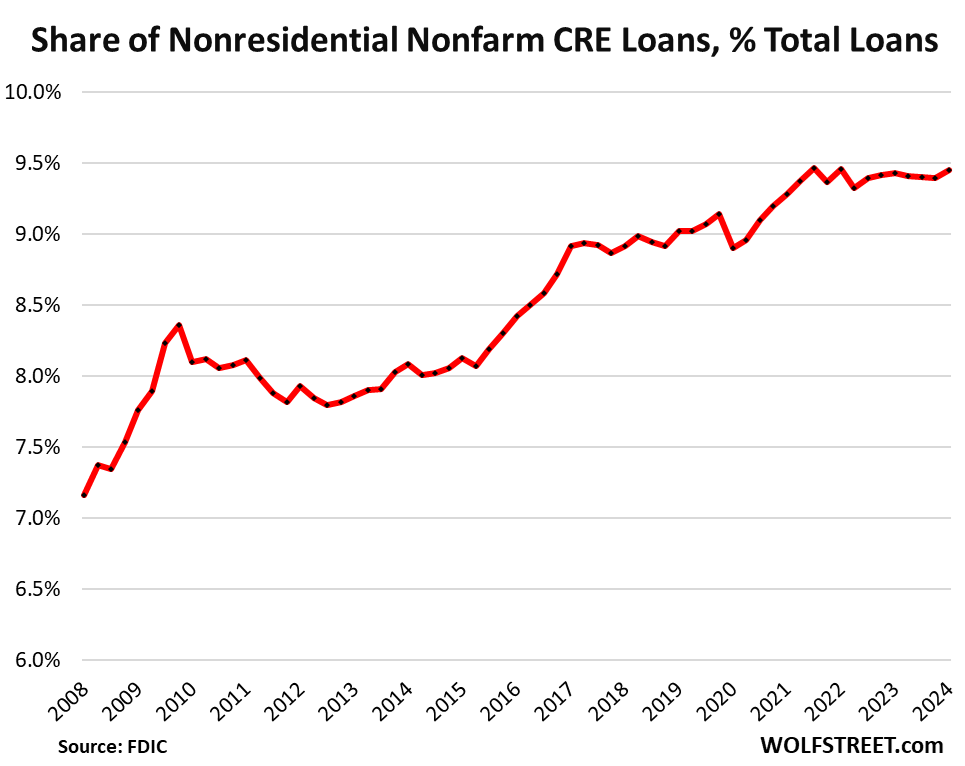

وتشكل قروض العقارات التجارية غير الزراعية وغير المقيمة ـ والتي تحدث الآن القسم الأعظم من مشاكل الائتمان ـ جزءاً صغيراً فقط من إجمالي القروض لدى البنوك. وفي الربع الأول، شكلت هذه القروض 9.4% من إجمالي القروض المصرفية. اعتبارًا من عام 2021، ستظل الحصة في نفس النطاق تقريبًا، أقل بقليل من 9.5%. من الجيد أن الحصة الإجمالية لدفتر القروض ليست ضخمة، نظرًا لمدى تعقيد قروض CRE هذه مع قيام القطاع بتنظيف المنزل خلال السنوات القليلة المقبلة:

استمتع بقراءة WOLF STREET وتريد دعمها؟ يمكنك التبرع. أنا فعلا أقدر ذلك. انقر على كوب من البيرة والشاي المثلج لتتعلم كيف:

هل تريد أن يتم إعلامك عبر البريد الإلكتروني عندما ينشر WOLF STREET مقالًا جديدًا؟ سجل هنا.

![]()