في مسار كيو تي ، تسترخي أنشطة السيولة المصرفية.

بقلم وولف ريختر لـ WOLF STREET.

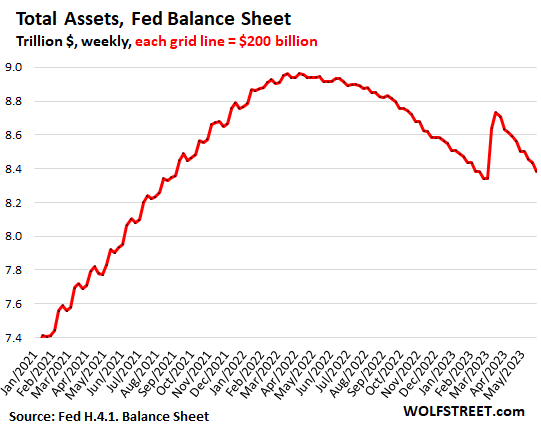

وانخفض إجمالي أصول البنك المركزي بمقدار 50 مليار دولار في الأسبوع إلى 8.38 تريليون دولار ، و 118 مليار دولار في الشهر و 348 مليار دولار في الأسابيع العشرة منذ أزمة الذروة المصرفية. وفقًا للميزانية العمومية الأسبوعية للبنك المركزي اليوم ، استمر التشديد الكمي في المسار الصحيح ، في حين استمرت إجراءات دعم السيولة المصرفية المتبقية في التخفيف.

من الذروة التاريخية للميزانية العمومية في أبريل 2022 ، انخفض إجمالي الأصول بمقدار 580 مليار دولار. هذا الشهر ، سينخفض إجمالي الأصول إلى ما دون ما كان عليه قبل الأزمة المصرفية ، مسجلاً مستوى منخفضًا جديدًا في دورة كيو تي هذه.

فيما يلي نظرة على إجمالي الأصول تحت عدسة مكبرة لمعرفة تفاصيل الأزمة المصرفية:

تدابير أزمة البنك.

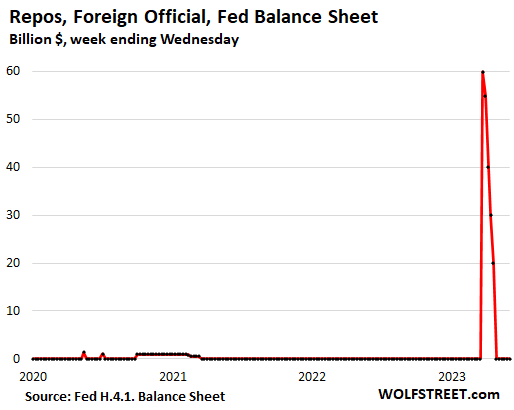

اتفاقيات إعادة الشراء مع الأطراف المقابلة “الرسمية الأجنبية”: مدفوعة في أبريل. ربما استخدم البنك الوطني السويسري المخطط لتوفير دعم سيولة بالدولار من أجل استحواذ بنك UBS على Credit Suisse.

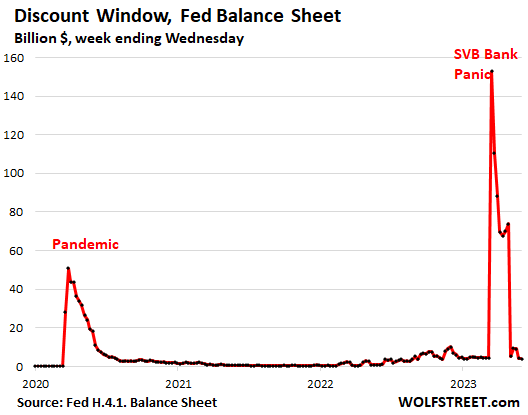

نافذة الخصم: مدفوعة تقريبا ، حتى 4 مليار دولار. بعد آخر رفع لسعر الفائدة ، يفرض بنك الاحتياطي الفيدرالي على البنوك 5.25٪ للاقتراض في نافذة الخصم (أو “القرض الرئيسي”) ، ويطلب من البنوك تقديم ضمانات بقيمة “القيمة السوقية العادلة”. لذا فهي أموال باهظة الثمن بالنسبة للبنوك ، وهي تدفعها عاجلاً.

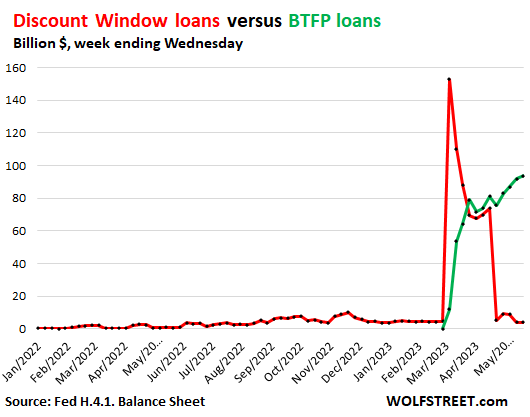

برنامج التمويل البنكي لأجل (BTFP): +1.7 مليار للأسبوع ، 94 مليار دولار. بموجب المخطط ، الذي تم إطلاقه في 13 مارس ، يمكن للبنوك الاقتراض لمدة تصل إلى عام واحد بسعر ثابت بالإضافة إلى سعر مبادلة المؤشر لمدة عام واحد زائد 10 نقاط أساس. البنوك مطالبة بترحيل الضمانات ، ولكن يتم تصنيفها “على قدم المساواة”. لذلك لا تزال الأموال باهظة الثمن ، ولكنها أموال أقل تكلفة من نافذة الخصم ، لذلك تدفع بعض البنوك قروض نافذة الخصم من عائدات قروض BTFP.

وبلغت القروض المجمعة في إطار المرفقين ذروتها عند 165 مليار دولار في منتصف مارس وانخفضت منذ ذلك الحين إلى 98 مليار دولار.

لذلك قمنا بوضعهم في جدول واحد لمعرفة التدفقات بينهم ، والقروض في نافذة الخصم (باللون الأحمر) والقروض في BTFP (الأخضر):

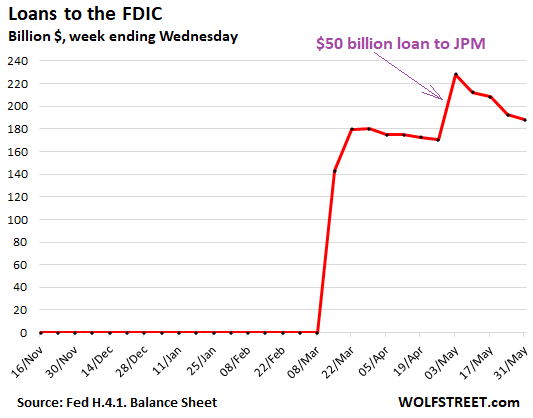

قروض FDIC: – 5 مليار دولار في الأسبوع ، – 40 مليار دولار في الشهر 188 مليار دولار. حدث هذا الارتفاع في الأسبوع الذي سبق 3 مايو ، عندما اشترت JP Morgan أصول First Republic من FDIC.

دفعت JPM لمؤسسة التأمين الفيدرالية بمبلغ 182 مليار دولار مقابل تلك الأصول. جاءت الأموال بأشكال مختلفة (رأينا التفاصيل هنا). لسداد 182 مليار دولار ، حصل JPM على قرض بقيمة 50 مليار دولار من FDIC. عندما تشتري كوخًا بسقف منهار مقابل 182 ألف دولار ، فإنك تدفع للبائع 132 ألف دولار بعدة طرق ، وبعض النقود ، ويعطي البائع 50 ألف دولار للبائع. قرض بفائدة تسدده على مدى السنوات الخمس المقبلة. لأن FDIC اقترضت 50 مليار دولار من الاحتياطي الفيدرالي ، تسبب هذا الدين في هذا الارتفاع.

تنشغل مؤسسة التأمين الفيدرالية (FDIC) الآن ببيع الأصول – معظمها قروض وسندات – اشترتها من بنك وادي السيليكون وبنك سيجنيتشر الذي لم يعد له وجود الآن. عندما تبيع تلك الأصول ، وتغلق العقود ، وتعيد الأموال إلى الاحتياطي الفيدرالي ، يصبح الدين مستحقًا لمؤسسة التأمين الفيدرالية (FDIC) لتهبط.

ظل بنك QT على المسار الصحيح طوال الأزمة.

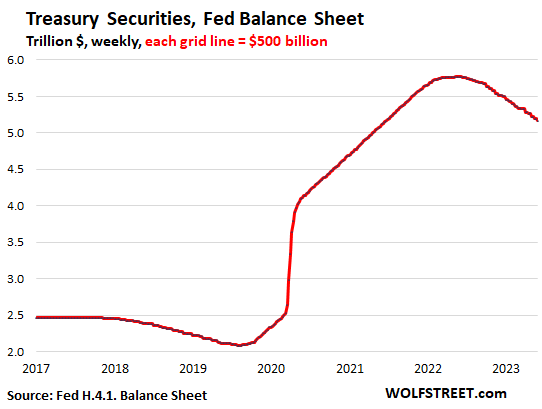

سندات وسندات الخزانة: – 30 مليار دولار في الأسبوع ، – 58 مليار دولار في الشهر ، – 607 مليار دولار من الذروة في يونيو 2022 إلى 5.16 تريليون دولار.

سندات الخزانة والميزانية العمومية للسندات في منتصف الشهر أو في نهاية الشهر عند استحقاقها ويتلقى البنك المركزي القيمة الاسمية لها.

يبلغ الحد الأقصى للإنطلاق 60 مليار دولار شهريًا ، وعادةً ما يختفي. لكن الـ 368 مليار دولار في الأوراق المالية المحمية من التضخم في الخزانة والمحتفظ بها من قبل بنك الاحتياطي الفيدرالي تتلقى حماية ضد التضخم وفقًا لمعدل مؤشر أسعار المستهلكين الحالي. على عكس الفائدة ، لا يتم دفع تعويض التضخم نقدًا ، ولكن يتم إضافته إلى سياسة TIPS ، والتي تزيد رصيد TIPS بهذا المبلغ ، مع الحفاظ على التدحرج تحت سقف 60 مليار دولار في معظم الأشهر. .

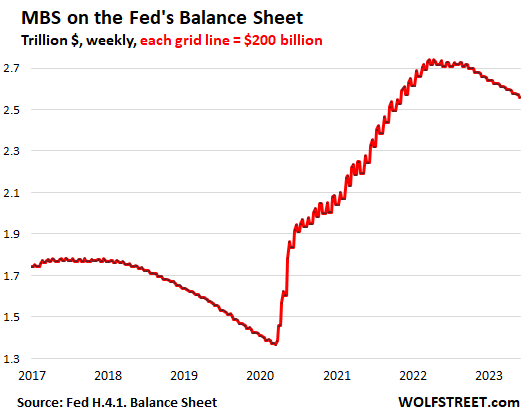

محمد بن سلمان: – 12 مليار دولار في الأسبوع ، – 17 مليار دولار في الشهر ، – 182 مليار دولار من الذروة إلى 2.56 تريليون دولار. يحتفظ بنك الاحتياطي الفيدرالي فقط بـ “وكالة MBS” المدعومة من الحكومة ، ويتحمل دافعو الضرائب مخاطر الائتمان ، وليس الاحتياطي الفيدرالي.

الطريقة التي تخرج بها الأوراق المالية المدعومة بالرهن العقاري من الميزانية العمومية هي في المقام الأول عندما يتم سداد الرهون العقارية – عند بيع المنازل المرهونة أو إعادة تمويل الرهون العقارية – وعندما يتم سداد مدفوعات الرهن العقاري العادية ، يتم استلام المدفوعات الرئيسية.

كان التخفيض في MBS أقل من الحد الشهري البالغ 35 مليار دولار شهريًا حيث يتم سداد عدد أقل من الرهون العقارية ، حيث انخفضت مبيعات المنازل وتباطأت عمليات إعادة التمويل ، وتباطأت المدفوعات الأساسية لمجلس الاحتياطي الفيدرالي:

من أزمة إلى أزمة إلى تضخم متفشي. فيما يلي عرض طويل لإجمالي الأصول في الميزانية العمومية للبنك المركزي:

استمتع بقراءة WOLF STREET وتريد دعمه؟ يمكنك التبرع. أنا فعلا أقدر ذلك. انقر على كوب البيرة والشاي المثلج لتتعلم كيف:

هل تريد أن يتم إعلامك عبر البريد الإلكتروني عندما ينشر WOLF STREET مقالًا جديدًا؟ سجل هنا.

![]()