ويبرز هذا السيناريو من جديد كاحتمال حقيقي في البيانات الاقتصادية الأخيرة.

بقلم وولف ريختر لـ WOLF STREET.

عندما خفض بنك الاحتياطي الفيدرالي أسعار الفائدة في 18 سبتمبر/أيلول، نظر إلى بيانات سوق العمل التي أظهرت تباطؤاً مفاجئاً في خلق فرص العمل إلى مستويات ضعيفة، ونظر إلى بيانات الإنفاق الاستهلاكي اللائقة، أي نمو الدخل والمدخرات الضئيلة للغاية والمتراجعة. نسبة. وبدت الاتجاهات قبيحة.

ولكن بعد 11 يومًا من قرار البنك المركزي، جاءت المراجعات والبيانات الجديدة. وتغير المشهد كله.

لذلك، على المستوى الموجز، كان النمو الاقتصادي في ثلاثة من الأرباع الأربعة الماضية، بصيغته المنقحة، أعلى بكثير من متوسط السنوات العشر الذي بلغ حوالي 2.0٪ لنمو الناتج المحلي الإجمالي المعدل حسب التضخم:

- الربع الثالث 2023: +4.4%

- الربع الرابع 2023: +3.2%

- الربع الأول 2024: +1.6%

- الربع الثاني 2024: +3.0%

ويبدو الربع الثالث أيضًا جيدًا للغاية: تشير تقديرات الناتج المحلي الإجمالي الصادر عن بنك الاحتياطي الفيدرالي في أتلانتا إلى أن تقديرات نمو الناتج المحلي الإجمالي الحقيقي للربع الثالث تبلغ حاليًا 3.2٪، حيث يساهم الإنفاق الاستهلاكي بنسبة 2.2 نقطة مئوية، ويساهم الاستثمار الثابت غير السكني بنسبة 0.9 نقطة مئوية.

بناءً على الأعاصير والأعاصير التي تسببت في دمار ورعب كبيرين: الزيادات المؤقتة في مطالبات البطالة الأسبوعية وزيادة البطالة في المناطق المتضررة حيث يتم إغلاق أماكن العمل مؤقتًا ويواجه الناس صعوبة في الوصول إلى العمل. . لكن الولايات المتحدة شهدت أهوال الأعاصير والأعاصير عدة مرات. وسرعان ما أعقب ذلك طفرة في الإنفاق والاستثمار من عمليات التنظيف والاستبدال وإعادة الإعمار، وكلها تساهم في تشغيل العمالة والنشاط الاقتصادي.

مجموعة واسعة من التصحيحات بعد اجتماع البنك المركزي.

دخل المستهلك ومعدل الادخار والنفقات والدخل القومي الإجمالي والناتج المحلي الإجمالي وتم تنقيحه في 27 سبتمبر، بعد 11 يومًا من اجتماع البنك المركزي لخفض أسعار الفائدة.

وكانت المراجعات السنوية لدخل المستهلك ومعدل الادخار أكبر هذه المرة، حتى عام 2022، كما تم تعديل الإنفاق الاستهلاكي أيضًا، ولكن ليس كثيرًا.

وقد نجحت هذه المراجعات الضخمة لنسبة الدخل والمدخرات في حل اللغز: لماذا صمد المستهلكون على هذا النحو الجيد. وأعادوا نمو الناتج المحلي الإجمالي والدخل القومي الإجمالي إلى خطه الصحيح، مما أدى إلى تحويل نمو الناتج المحلي الإجمالي بعض الشيء ونمو الدخل القومي الإجمالي بشكل أكبر.

نحن هنا نفترض هجرة واسعة النطاق – هجرة قانونية وغير قانونية يقدرها مكتب الميزانية في الكونجرس بإجمالي 6 ملايين في عامي 2022 و2023، وأكثر من ذلك في عام 2024. بعض البيانات. وانضمت نسبة كبيرة منهم إلى سوق العمل، ويعمل الكثير منهم لكسب المال وإنفاقه، وبالتالي زيادة بيانات الدخل والإنفاق.

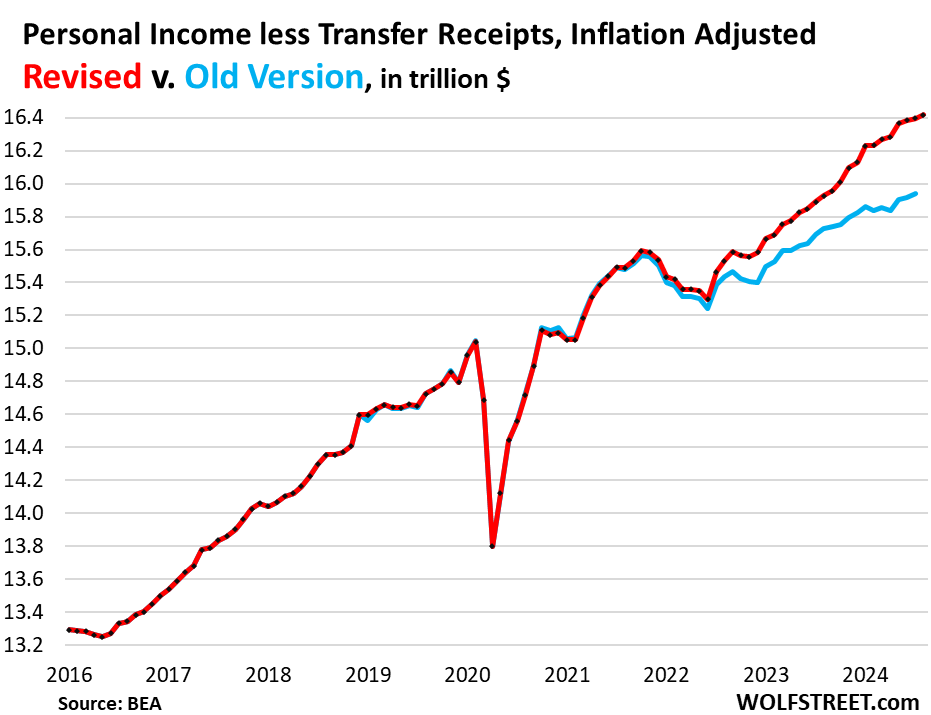

بين يوليو 2022 ويوليو 2024، في هذين العامين، تم تعديل الدخل الشخصي بدون إيصالات التحويل (وبالتالي بدون مدفوعات من الحكومة للأفراد مثل الضمان الاجتماعي، واستحقاقات VA، وتعويضات التأمين ضد البطالة، والرعاية الاجتماعية، وما إلى ذلك) وفقًا للتضخم:

وتعد مراجعات معدل الادخار مهمة لأن المستهلكين أنفقوا أقل بكثير مما فعلوا بحلول عام 2022 وادخروا الباقي، وهو أمر جيد للاستهلاك في المستقبل.

وتم تعديل الدخل صعودا بشكل حاد، وتم تعديل الإنفاق صعودا، ولكن أقل، وبالتالي تم تعديل معدل الادخار – النسبة المئوية من الدخل المتاح الذي لا ينفقه المستهلكون – بشكل صادم: كان معدل الادخار المنقح لشهر يوليو 4.9٪. . وكانت النسخة القديمة من معدل الادخار لشهر يوليو 2.9% فقط.

في الحسابات النقدية المتضخمة مثل الأقراص المدمجة، وصناديق سوق المال، وأذون الخزانة، رأينا الأسر لا تبتعد بالنقود فحسب، بل تستمر أيضًا في إضافة أموالها النقدية، وتستمر في استخدام الأرصدة النقدية بطريقة متضخمة. إشارة إلى صحة المستهلك وليس معدل الادخار الهزيل. والآن تؤكد المراجعات الهائلة لمعدل الادخار هذا الأمر بعد مرور عامين.

تم تعديل بيانات الرواتب غير الزراعية في 4 أكتوبر، بعد 16 يومًا من اجتماع البنك المركزي.

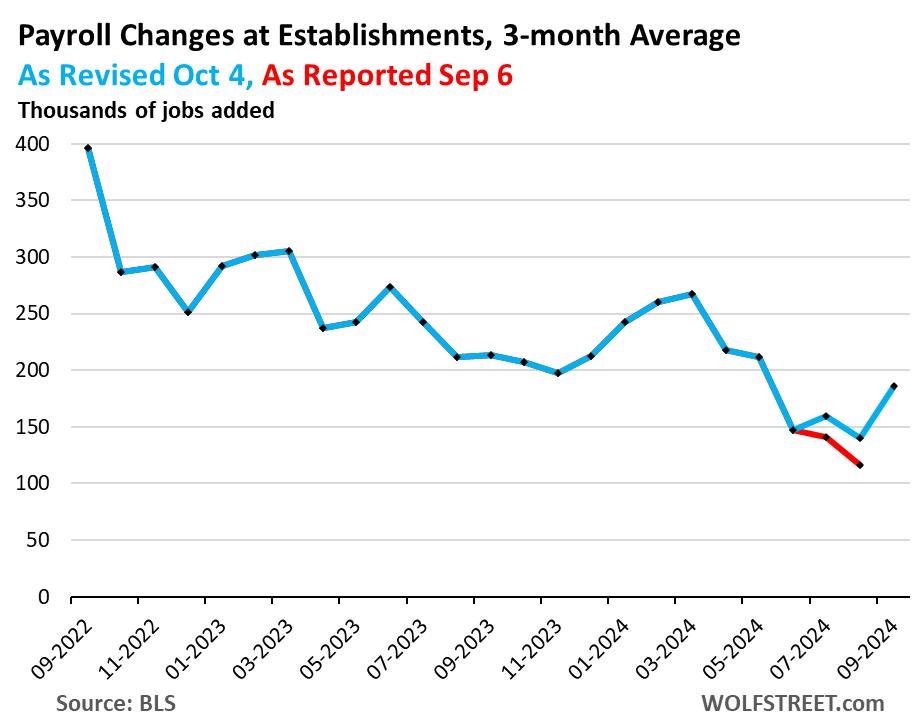

كان السبب الرئيسي الذي ذكره بنك الاحتياطي الفيدرالي لخفض الفائدة بمقدار 50 نقطة أساس هو الانخفاض الحاد في بيانات الوظائف غير الزراعية: انخفض متوسط وظائف الرواتب التي تم إنشاؤها لمدة ثلاثة أشهر في شهري يوليو وأغسطس بشكل كبير بسبب المراجعات الهبوطية للبيانات السابقة. وأشارنا وقتها إلى أن المشهد كان مزعجا.

لكن المراجعات التي أدخلت على البيانات السابقة إلى جانب تقرير الوظائف القوي لشهر سبتمبر/أيلول دفعت إلى العنوان الرئيسي هنا: حسنًا، انسَ الأمر، إنذار كاذب، سوق العمل جيد، وتم تصحيح الأمور السيئة الشهر الماضي، وارتفعت الأجور. هل تحتاج إلى مزيد من التخفيضات في أسعار الفائدة؟

وقلنا في التعليق: “إن التشوهات الوبائية والدخول المفاجئ لملايين المهاجرين إلى سوق العمل، والذي يصعب تتبعه، قد أحدثت ضررًا في دقة البيانات”. لا يوجد شيء مثل سوط البيانات.

كما أنها حلت لغزًا آخر: بيانات الرواتب الضعيفة لشهري يوليو وأغسطس لم تتطابق مع بيانات التوظيف الأخرى، والتي بدت جيدة جدًا.

كما تم تعديل الزيادات في الأجر بالساعة إلى الأعلى، مع ارتفاع متوسط نمو الأجر لثلاثة أشهر إلى 4.3% سنويًا.

وارتفعت الزيادة على أساس سنوي إلى 4.0% في سبتمبر، وهو الشهر الثاني على التوالي من الزيادات على أساس سنوي. وكان هذان الشهران مجتمعان أكبر زيادة في أي فترة شهرين منذ مارس 2022، وتجاوزا ذروة الفترة 2017-2019.

قلنا في ذلك الوقت: “لذا، فيما يتعلق بالتضخم – وما يهتم به بنك الاحتياطي الفيدرالي – فإن هذا النمو السريع للأجور لم يعد يسير في الاتجاه الصحيح”.

لذا فإن التضخم لم يعد يتحرك في الاتجاه الصحيح.

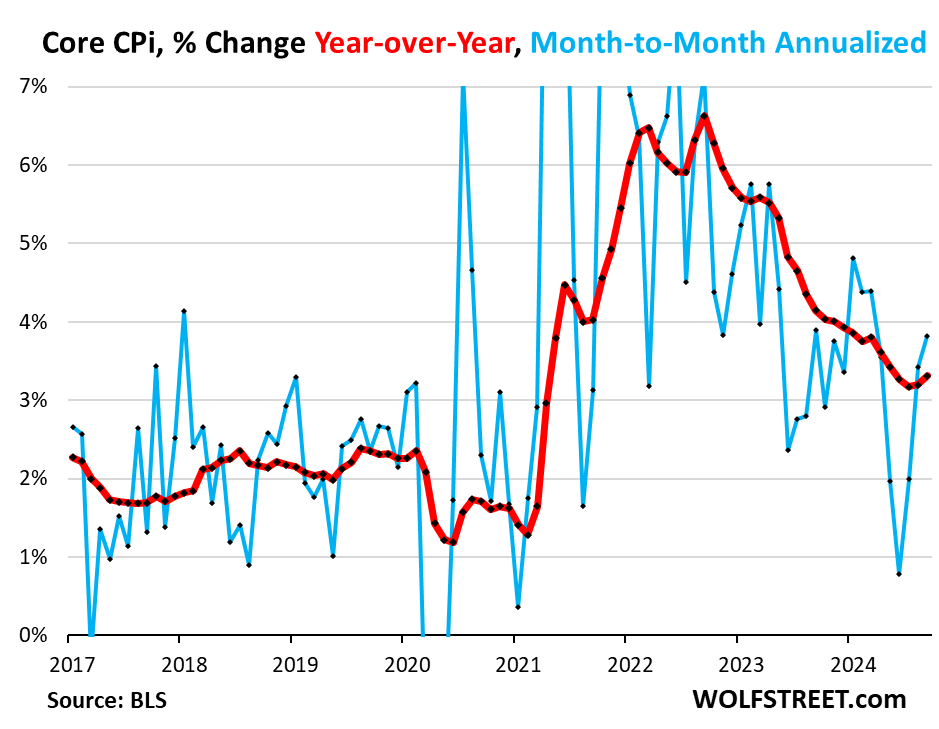

فقد انخفضت أسعار الطاقة، وقد وثق ذلك مشاكل تتجاوز الطاقة.

وارتفع مؤشر أسعار المستهلكين الأساسي، الذي يستثني منتجات وخدمات الطاقة والمواد الغذائية، للشهر الثالث على التوالي إلى +3.8% على أساس سنوي (الخط الأزرق) في سبتمبر، مما أدى إلى تسريع معدل 12 شهرًا إلى 3.3% (الخط الأحمر).

لقد أصبح تضخم الخدمات صعبا. ثم هناك السيارات، حيث انخفضت الأسعار – انخفاض السيارات المستعملة – والذي كان عاملا كبيرا في خفض مؤشر أسعار المستهلك الأساسي منذ منتصف عام 2022. لكنهم تحولوا في سبتمبر/أيلول وصعدوا (لمزيد من التفاصيل، انظر “تحت جلد التضخم في مؤشر أسعار المستهلك”).

إنه ليس تضخماً شديد الحرارة كما كان قبل عامين، بل إنه أقل بكثير من ذلك، وقد نجح بنك الاحتياطي الفيدرالي في خفض التضخم، لكنه يعيد تسريع التضخم، وهو مرتفع للغاية من البداية.

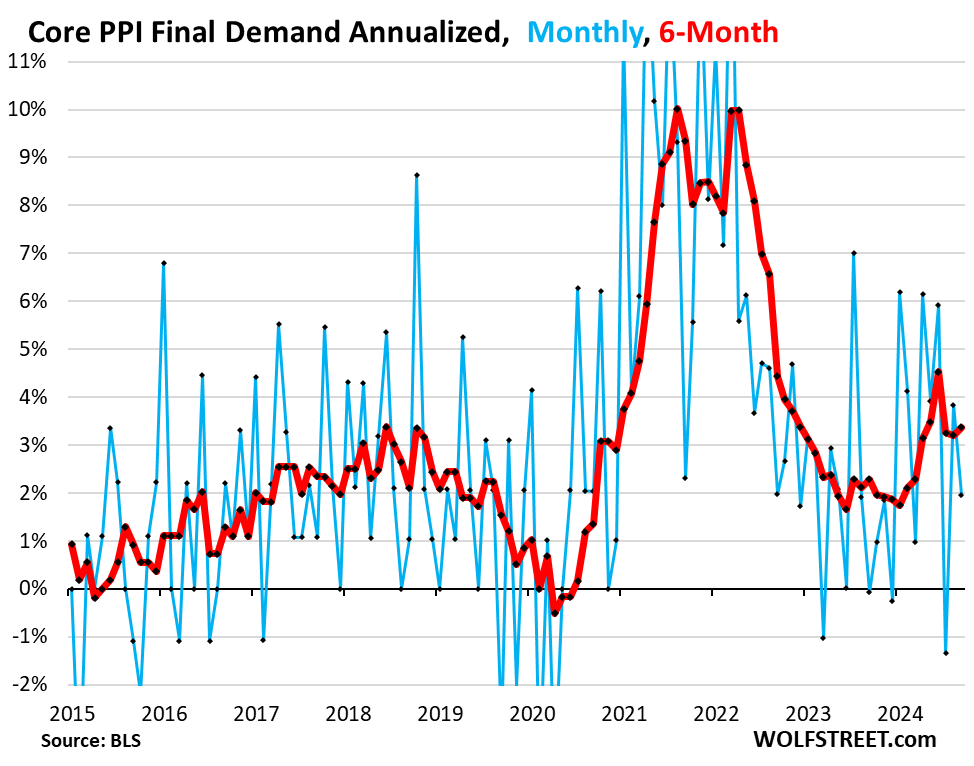

وكان التضخم على مستوى المنتجين – بما يتجاوز انخفاض أسعار الطاقة – يتجه في الاتجاه الخاطئ طوال العام مع تسارع التضخم في الخدمات بعد قراءات معتدلة في العام الماضي.

يوم الجمعة، تدهور مؤشر أسعار المنتجين الرئيسي بعد مراجعات كبيرة من الأشهر السابقة، والتي شهدت ارتفاع متوسط ستة أشهر (باللون الأحمر) إلى +3.4٪ على أساس سنوي في سبتمبر. في العام الماضي، كانت تحوم بشكل جيد حول خط 2٪.

ولا تزال أسعار الفائدة الأساسية للبنك المركزي أعلى من معدلات التضخم.

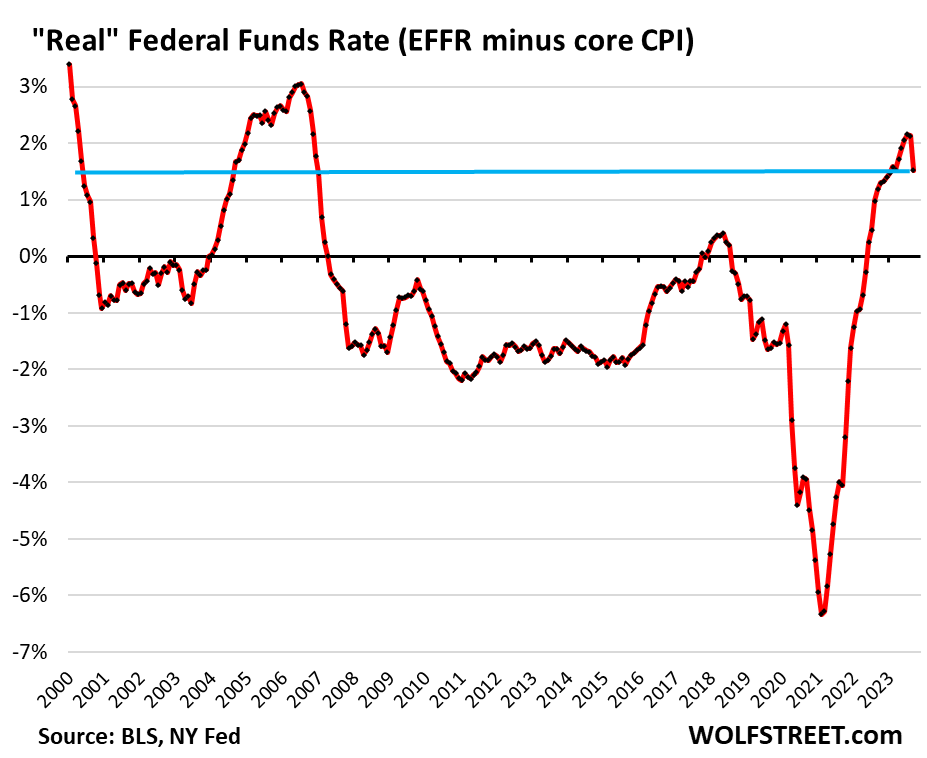

وانخفض سعر الفائدة الفعلي على الأموال الفيدرالية (EFFR)، والذي تستهدفه أسعار الفائدة الرسمية للبنك المركزي، إلى 4.83٪ بعد خفض سعر الفائدة، أي أنه أعلى بحوالي 1.5 نقطة مئوية من معدل التضخم الأساسي لمؤشر أسعار المستهلك لمدة 12 شهرًا. يمثل EFFR ناقص مؤشر أسعار المستهلك الأساسي EFFR “الحقيقي”، المعدل لتضخم مؤشر أسعار المستهلك الأساسي.

يمثل خط الصفر النقطة التي يساوي فيها EFFR مؤشر أسعار المستهلك الأساسي. خلال حقبة ZIRP التي أعقبت الأزمة المالية، قضى معدل الفائدة الأوروبي الحقيقي معظم وقته في المنطقة السلبية. في عام 2021، سيكون معدل الفائدة الأوروبي الحقيقي عميقًا تاريخيًا في المنطقة السلبية مع انفجار التضخم وبقاء بنك الاحتياطي الفيدرالي بالقرب من 0٪ مع أسعار الفائدة والقيام بـ 120 مليار دولار شهريًا في التيسير الكمي. لقد وصفنا بنك الاحتياطي الفيدرالي بأنه حدث “مؤقت”، ووصفنا بنك الاحتياطي الفيدرالي بأنه “بنك الاحتياطي الفيدرالي المتهور للغاية” (فقط ابحث عنه في جوجل، من أجل المتعة فقط):

ويفترض البنك المركزي أن أسعار الفائدة الأعلى بشكل كبير من معدلات التضخم تكون أعلى من بعض المعدلات “المحايدة” النظرية، وبالتالي فهي “مقيدة”.

لدى محافظي البنوك المركزية وجهات نظر مختلفة حول المكان الذي سيكون فيه المعدل المحايد لأنه لا أحد يعرف لأنه معدل مفاهيمي، لذلك تختلف الآراء حول مدى تقييد أسعار الفائدة الحالية – لكنهم متفقون على أنها مقيدة، على الأقل بالنسبة للبعض. مقاس.

لكن ما نراه في البيانات الاقتصادية هو أن أسعار الفائدة الرسمية قد لا تكون مقيدة، وقد يكون المعدل “المحايد” أعلى.

ومع ذلك، تختلف الإشارات.

وقد تضررت بعض القطاعات بشدة من تلك المعدلات المرتفعة، وخاصة العقارات التجارية، التي تعاني من الركود منذ عامين. بالنسبة لـCRE، التي كانت محمومة خلال ZIRP، أصبحت شروط التمويل الآن خانقة. ولكنه من الممكن أن يساعد أيضاً في التخلص من بعض الفائض وإعادة تخصيص الأصول إلى أماكن حيث يكون ذلك منطقياً من الناحية الاقتصادية.

الإنتاج مستقر عند مستويات عالية بعد ارتفاع السلع المصنعة خلال الوباء.

لكن قطاعات أخرى تحلق عاليا وتصعد أكثر، بما في ذلك قطاع المستهلكين.

في نهاية المطاف، غذت فقاعة الذكاء الاصطناعي المذهلة طفرة استثمارية هائلة – من بناء محطات الطاقة ومراكز البيانات – إلى أشباه الموصلات المتخصصة، وحفزت التوظيف وتأجير المكاتب، وحفزت إنفاق الشركات وموجة من الاستثمار. ، وموجات من استثمارات رأس المال الاستثماري في الشركات الناشئة التي تستخدم الذكاء الاصطناعي في أوصافها. بالنسبة لأي شيء يتعلق بفقاعة الذكاء الاصطناعي، تبدو أسعار الفائدة مشجعة للغاية.

وكان من المنطقي خفض أسعار الفائدة لجعل التضخم أقرب إلى حيث يقف التضخم حاليا ــ مؤشر أسعار المستهلكين الأساسي لمدة 12 شهراً عند 3.3% ــ وحيث كانت أسعار الفائدة الرسمية للبنك المركزي قبل خفض أسعار الفائدة ــ من 5.25% إلى 5.5%. إبقائها فوق معدلات التضخم.

وسائل الإعلام أعلنت النصر على التضخم، وليس البنك المركزي.

وتنشأ المشكلة إذا استمر التضخم في مسار متسارع بشكل مطرد. وقد أشار باول والحكام الفيدراليون مرارا وتكرارا إلى هذا الخطر. وهم يدركون تماما هذا الخطر. إنهم يسيرون في الاتجاه الخاطئ مرة أخرى مع التضخم بطريقة ثابتة. كان التضخم يتجه في الاتجاه الخاطئ في الأشهر الأخيرة، ولكن نظرا لمدى تقلب البيانات، نحتاج إلى رؤية المزيد من البيانات السيئة لتأسيس اتجاه قوي لتسارع مستدام. وهم متحمسون لذلك. لم يعلنوا النصر بل ادّعوه. لكن وسائل الإعلام أعلنت النصر على التضخم، بغض النظر عما يقوله البنك المركزي أو البيانات.

إذا كان هناك تسارع في التضخم، فقد يقوم البنك المركزي بإيقاف المزيد من التخفيضات في أسعار الفائدة. وإذا سارت البيانات الواردة في هذا الاتجاه قبل اجتماع نوفمبر/تشرين الثاني، فسيكون الانتظار والترقب أمرًا حكيمًا.

إذا لم ينجح الانتظار في منع تسارع التضخم، ولم يتم تقييد أسعار الفائدة لفترة كافية لخفض التضخم – وهو احتمال يرتفع مع كل خفض لسعر الفائدة – فقد يرفع بنك الاحتياطي الفيدرالي أسعار الفائدة مرة أخرى. خفض سعر الفائدة ليس دائما. وبدأت تلك المشاهد تظهر مرة أخرى في الأفق.

وفي ظل الظروف الراهنة، قد تكون أسعار الفائدة المرتفعة مفيدة للاقتصاد ككل، وخاصة في الأمد البعيد، حيث أن الإنفاق الكبير لرأس المال يشجع على اتخاذ قرارات أفضل وأكثر انضباطاً وإنتاجية.

استمتع بقراءة WOLF STREET وتريد دعمها؟ يمكنك التبرع. أنا حقا أقدر ذلك. انقر على كوب البيرة والشاي المثلج لتتعلم كيف:

هل تريد أن يتم إعلامك عبر البريد الإلكتروني عندما ينشر WOLF STREET مقالًا جديدًا؟ سجل هنا.

![]()