وقد أدى التشديد الكمي حتى الآن إلى إزالة 41% من سندات الخزانة و29% من سندات الخزانة المدعومة بالرهن العقاري.

بقلم وولف ريختر لـ WOLF STREET.

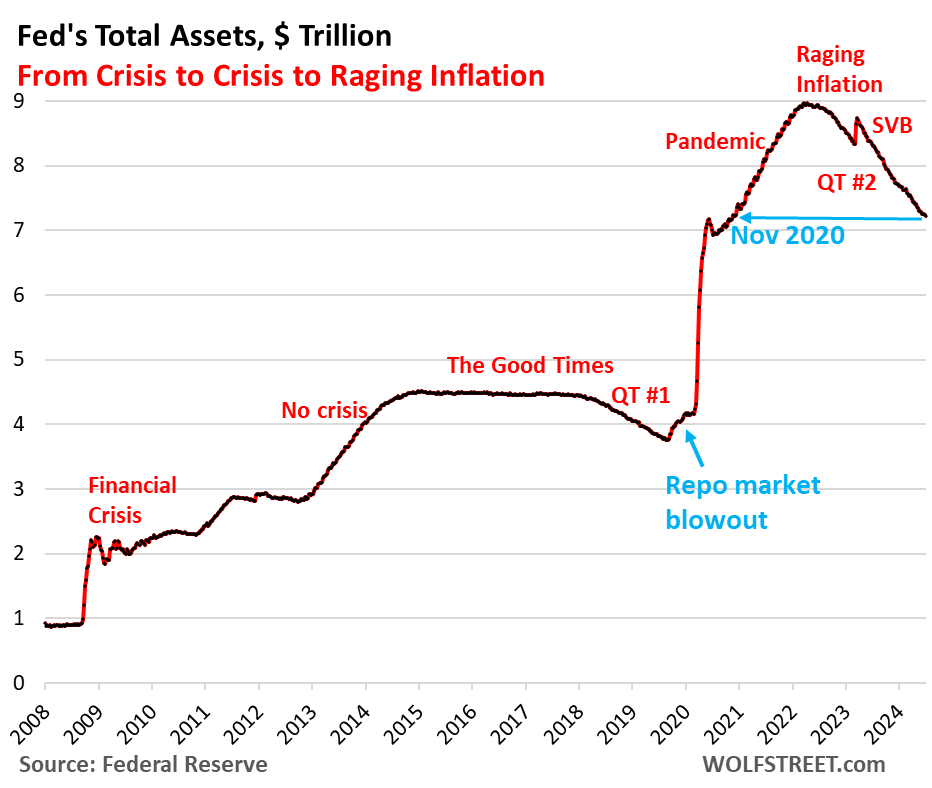

وانخفض إجمالي الأصول في الميزانية العمومية للاحتياطي الفيدرالي بمقدار 34 مليار دولار في يونيو إلى 7.22 تريليون دولار، وهو أدنى مستوى منذ نوفمبر 2020، وفقًا للميزانية العمومية الأسبوعية للاحتياطي الفيدرالي اليوم. منذ نهاية التيسير الكمي في أبريل 2022، خفض بنك الاحتياطي الفيدرالي 1.74 تريليون دولار.

في اجتماع اللجنة الفيدرالية للسوق المفتوحة في شهر مايو، أوضح بنك الاحتياطي الفيدرالي كيف يقوم بإبطاء فترة QT من خلال الاقتراب ببطء من مستوى غير معروف حيث تكون السيولة منخفضة للغاية، مما يقلل الميزانية العمومية قدر الإمكان دون الإضرار بأي شيء لتجنب التخلف عن السداد مرة أخرى. على غرار انفجار سوق الريبو في سبتمبر 2019، والذي تسبب في قيام بنك الاحتياطي الفيدرالي بالتراجع عن جزء كبير من QT-1 (اللون الأزرق في الرسم البياني أعلاه).

يونيو هو الشهر الأول في وتيرة QT الجديدة، التي تخفض الحد الأقصى لجريان الإعادة للخزانة إلى 25 مليار دولار شهريًا، ولكنها تزيل الحد الأقصى لجولة الإعادة لـ MBS، وأي شيء يأتي MBS يخرج؛ وسيتم إعادة استثمار أكثر من 35 مليار دولار في سندات الخزانة، بما يتماشى مع خطة التخلص من محمد بن سلمان بالكامل “على المدى الطويل”.

اكتب كيو تي الحكيمة.

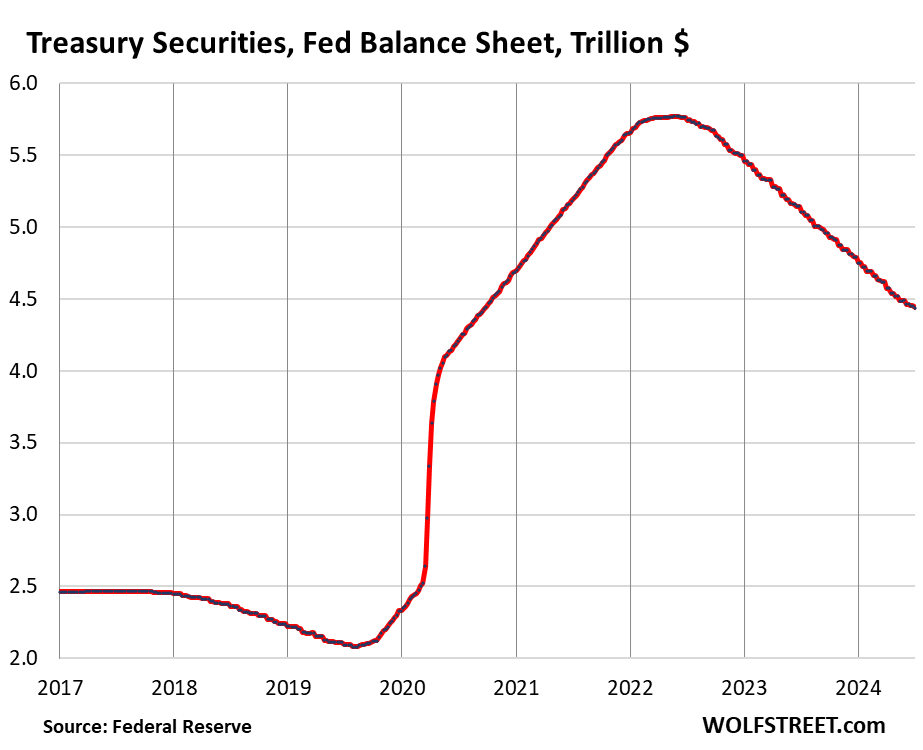

سندات الخزينة: – 23 مليار دولار في يونيو – 1.33 تريليون دولار من الذروة في يونيو 2022، 4.38 تريليون دولار، وهو الأدنى منذ سبتمبر 2020.

لقد قام بنك الاحتياطي الفيدرالي الآن بشطب 41٪ من سندات الخزانة البالغة 3.27 تريليون دولار التي أضافها خلال برنامج التيسير الكمي الوبائي.

سندات الخزانة (من سنتين إلى 10 سنوات) وسندات الخزانة (20 و 30 سنة) الميزانية العمومية في منتصف الشهر ونهاية الشهر عند استحقاقها ويتلقى البنك المركزي القيمة الاسمية. والآن أصبح الحد الأقصى لهذا المبلغ هو 25 مليار دولار شهريا، ثم تم تخفيضه إلى هذا المبلغ في يونيو/حزيران، مطروحا منه الحماية من التضخم التي يكتسبها بنك الاحتياطي الفيدرالي على سندات الخزانة المحمية من التضخم، والتي أضيفت إلى أصل سندات الخزانة المحمية من التضخم.

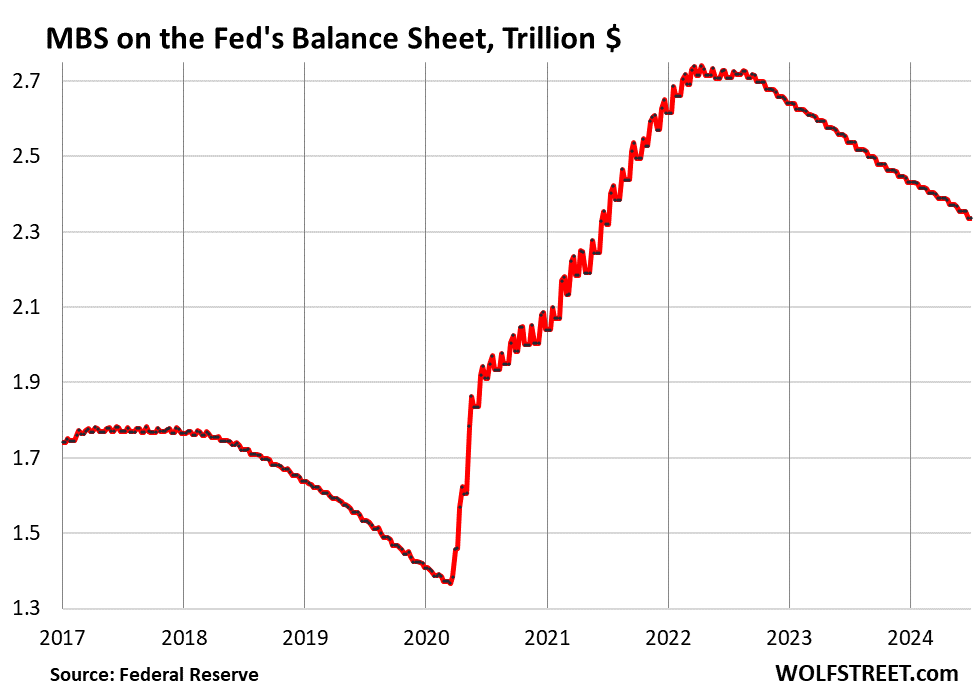

الأوراق المالية المدعومة بالرهن العقاري (MBS): – 19 مليار دولار في يونيو – من ذروة بلغت 404 مليارات دولار إلى 2.34 تريليون دولار، وهو أدنى مستوى منذ يوليو 2021. قام بنك الاحتياطي الفيدرالي بتخفيض 29٪ من سندات الرهن العقاري التي أضافها خلال برنامج التيسير الكمي الوبائي.

ويأتي مبس من الميزانية العمومية في المقام الأول من خلال المدفوعات الرئيسية التي يتلقاها المقترضون عند سداد الرهن العقاري (بيع منازل الرهن العقاري، وإعادة تمويل الرهن العقاري) وعند سداد أقساط الرهن العقاري. ولكن مبيعات المساكن القائمة انخفضت، وانخفضت معدلات إعادة تمويل الرهن العقاري، وبالتالي انخفض عدد قروض الرهن العقاري التي تم سدادها، وانخفضت مدفوعات رأس المال الأساسي لحاملي سندات الرهن العقاري مثل بنك الاحتياطي الفيدرالي. ونتيجة لذلك، خرج محمد بن سلمان من الميزانيات العمومية بمعدل أقل من 20 مليار دولار في معظم الأشهر.

تسهيلات السيولة البنكية.

يُظهر حاليًا توفر اثنين فقط من تسهيلات السيولة المصرفية: نافذة الخصم وبرنامج التمويل لأجل البنك (BTFP). أما مرافق السيولة المصرفية الأخرى – مقايضات السيولة لدى البنك المركزي، وعمليات إعادة الشراء والقروض المقدمة إلى مؤسسة تأمين الودائع الفيدرالية – فهي عند الصفر أو بالقرب منه.

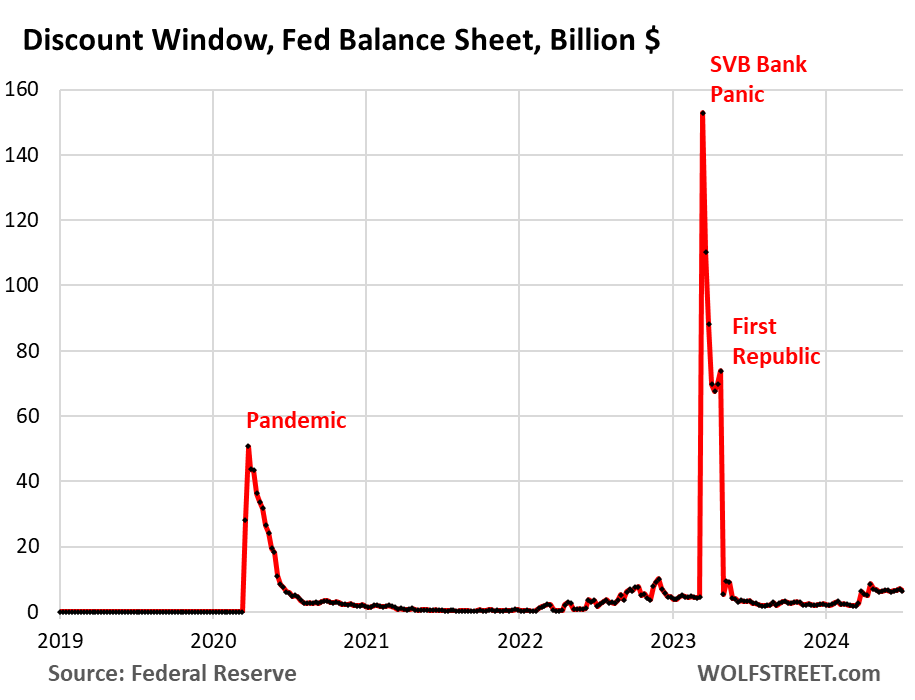

نافذة الخصم: 200 مليون دولار في يونيو، 6.4 مليار دولار. وخلال الذعر المصرفي في مارس 2023، ارتفعت القروض إلى 153 مليار دولار.

نافذة الخصم هي طريقة كلاسيكية لتوصيل السيولة من البنك المركزي إلى البنوك. ويفرض البنك المركزي حاليا على البنوك فائدة بنسبة 5.5% على هذه القروض ــ وهو أحد أسعار الفائدة الخمسة ــ ويطالب بضمانات بالقيمة السوقية، وهو أمر مكلف بالنسبة للبنوك. بالإضافة إلى ذلك، هناك وصمة عار مرتبطة بالاقتراض خلال فترة الخصم. لذلك لا تستخدم البنوك هذا التسهيل دون داع، على الرغم من أن البنك المركزي ينصح باستخدامه بانتظام.

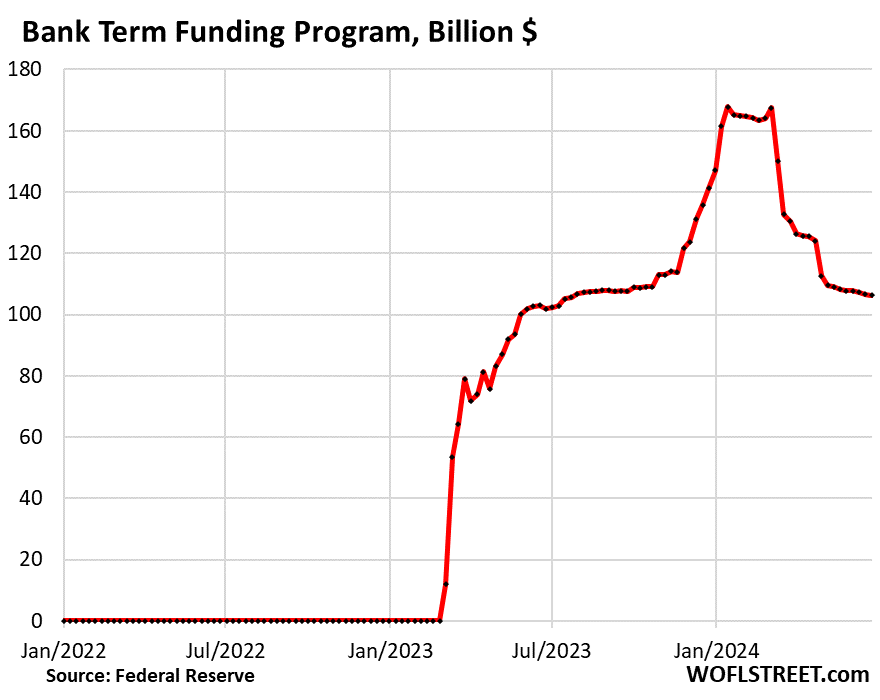

برنامج التمويل لأجل البنك (BTFP): 1.6 مليار دولار في يونيو، 106 مليار دولار.

واجه BTFP عيبًا قاتلًا في عطلة نهاية أسبوع مليئة بالذعر في مارس 2023 بعد فشل SVB: كان سعره يعتمد على سعر السوق. عندما بدأ هوس خفض أسعار الفائدة في نوفمبر/تشرين الثاني 2023، انخفضت أسعار السوق حتى مع إبقاء البنك المركزي على أسعار الفائدة ثابتة، بما في ذلك نسبة 5.4% التي يدفعها للبنوك على الاحتياطيات. ثم استخدمت بعض البنوك BTFP لتحقيق أرباح المراجحة، والاقتراض بأسعار أقل من السوق على BTFP ثم ترك الأموال في الميزانية العمومية للبنك المركزي لكسب 5.4٪. وقد أدى هذا الحياد إلى رفع أرصدة BTFP إلى 168 مليار دولار. أغلق البنك المركزي الحياد عن طريق تغيير أسعار الفائدة في يناير. تنتهي صلاحية BTFP في 11 مارس 2024. يمكن معالجة القروض التي تم الحصول عليها قبل هذا التاريخ لمدة عام واحد من تاريخ الحصول عليها. بحلول 11 مارس 2025، سيكون BTFP صفرًا.

لذلك، على مدار الأشهر الثمانية المقبلة، ستقوم BTFP بإزالة 106 مليار دولار أخرى من الميزانية العمومية أعلى من QT العادي.

استمتع بقراءة WOLF STREET وتريد دعمها؟ يمكنك التبرع. أنا فعلا أقدر ذلك. انقر على كوب البيرة والشاي المثلج لتتعلم كيف:

هل تريد أن يتم إعلامك عبر البريد الإلكتروني عندما ينشر WOLF STREET مقالًا جديدًا؟ سجل هنا.

![]()